Hiện nay, nhiều người đang thắc mắc liệu việc kinh doanh đơn lẻ, không phải là doanh nghiệp, hợp tác xã của mình có phải đăng ký kinh doanh theo quy định pháp luật không? Nếu có thì phải đăng ký với thủ tục như thế nào? Nộp thuế bao nhiêu?

I. Trường hợp không phải đăng ký kinh doanh

Đối với cá nhân

a. Đối tượng

– Buôn bán rong (buôn bán dạo).

– Buôn bán vặt: mua bán vật dụng nhỏ lẻ có hay không có địa điểm cố định.

– Bán quà vặt: mua bán bánh, đồ ăn, thức uống có hay không có địa điểm cố định.

– Buôn chuyến: mua hàng hóa từ nơi khác về theo chuyến để bán cho người mua buôn hoặc người bán lẻ.

– Thực hiện các dịch vụ: đánh giày, bán vé số, chữa khóa, sửa chữa xe, trông giữ xe, rửa xe, cắt tóc, vẽ tranh, chụp ảnh và các dịch vụ khác có hoặc không có địa điểm cố định.

b. Về hàng hóa, dịch vụ

Cá nhân được phép kinh doanh hàng hóa, dịch vụ trừ:

– Hàng hóa, dịch vụ thuộc Danh mục hàng hóa, dịch vụ cấm kinh doanh.

– Hàng lậu, hàng giả, hàng không rõ xuất xứ, quá hạn sử dụng, không đảm bảo chất lượng điều kiện vệ sinh an toàn thực phầm, không đảm bảo chất lượng.

– Hàng hóa, dịch vụ thuộc Danh mục hàng hóa, dịch vụ hạn chế kinh doanh.

c. Các hành vi bị nghiêm cấm

– Gian lận trong cân, đong, đo, đếm và cung cấp các thông tin sai lệch, dối trá hoặc thông tin dễ gây hiểu lầm về chất lượng của hàng hóa, dịch vụ hoặc bản chất của hoạt động thương mại mà mình thực hiện.

– Kinh doanh tại các khu vực, tuyến đường, địa điểm (trừ trường hợp pháp luật có quy định khác):

+ Khu vực thuộc các di tích lịch sử, văn hóa đã được xếp hạng, các danh lam thắng cảnh khác.

+ Khu vực các cơ quan nhà nước, cơ quan ngoại giao, các tổ chức quốc tế.

+ Khu vực thuộc vành đai an toàn kho đạn dược, vật liệu nổ, nhà máy sản xuất đạn dược, vật liệu nổ, doanh trại Quân đội nhân dân Việt Nam.

+ Khu vực thuộc cảng hàng không, cảng biển, cửa khẩu quốc tế, sân ga, bến tầu, bến xe, bến phà, bến đò và trên các phương tiện vận chuyển.

+ Khu vực các trường học, bệnh viện, cơ sở tôn giáo, tín ngưỡng.

+ Nơi tạm dừng, đỗ của phương tiện giao thông đang tham gia lưu thông, bao gồm cả đường bộ và đường thủy.

+ Phần đường bộ bao gồm lối ra vào khu chung cư hoặc khu tập thể; ngõ hẻm; vỉa hè, lòng đường, lề đường của đường đô thị, đường huyện, đường tỉnh và quốc lộ dành cho người và phương tiện tham gia giao thông, trừ các khu vực, tuyến đường hoặc phần vỉa hè đường bộ được cơ quan có thẩm quyền quy hoạch hoặc cho phép sử dụng tạm thời để thực hiện các hoạt động thương mại.

+ Các tuyến đường, khu vực (kể cả khu du lịch) do UBND cấp tỉnh hoặc cơ quan được UBND cấp tỉnh ủy quyền quy định và có biển cấm cá nhân thực hiện các hoạt động thương mại.

+ Khu vực thuộc quyền sử dụng của tổ chức, cá nhân tuy không phải là khu vực, tuyến đường, địa điểm cấm sử dụng làm địa điểm kinh doanh theo quy định vừa nêu trên nhưng không được sự đồng ý của tổ chức, cá nhân đó hoặc khu vực đó có biển cấm cá nhân thực hiện các hoạt động thương mại.

– Chiếm dụng trái phép, tự ý xây dựng, lắp đặt cơ sở, thiết bị, dụng cụ thực hiện các hoạt động thương mại và trưng bày hàng hóa ở bất kỳ địa điểm nào trên đường giao thông và nơi công cộng; lối ra vào, lối thoát hiểm hoặc bất kỳ khu vực nào làm cản trở giao thông, gây bất tiện cho cộng đồng và làm mất mỹ quan chung.

II. Trường hợp phải đăng ký kinh doanh

1. Đối với cá nhân

– Không thuộc nhóm không phải đăng ký kinh doanh theo nội dung nêu trên.

2. Đối với hộ kinh doanh

– Sử dụng thường xuyên dưới 10 lao động.

– Trường hợp sử dụng thường xuyên từ 10 lao động trở lên phải đăng ký kinh doanh dưới hình thức doanh nghiệp.

III. Các loại thuế, phí phải nộp

1. Lệ phí đăng ký hộ kinh doanh: 100.000 đồng/lần. (Căn cứ Thông tư 176/2012/TT-BTC)

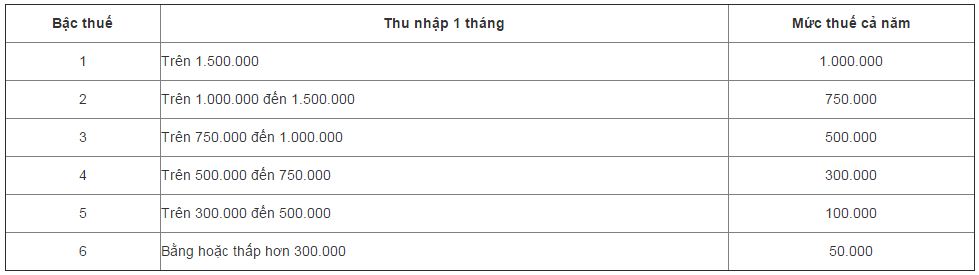

2. Thuế môn bài

Tùy theo thu nhập hàng tháng của hộ kinh doanh mà có mức thuế môn bài phải nộp tương ứng

3. Thuế GTGT

Theo phương pháp thuế khoán, dựa trên doanh thu trong từng lĩnh vực, ngành, nghề để nộp thuế theo tỷ lệ:

– Phân phối, cung cấp hàng hoá: 1%.

– Dịch vụ, xây dựng không bao thầu nguyên vật liệu: 5%.

– Sản xuất, vận tải, dịch vụ có gắn với hàng hoá, xây dựng có bao thầu nguyên vật liệu: 3%.

– Hoạt động kinh doanh khác: 2%.

(Căn cứ Luật thuế GTGT sửa đổi 2013)

4.Thuế TNCN

Cá nhân kinh doanh có doanh thu từ 100 triệu đồng/năm trở xuống không phải nộp thuế TNCN.

Trường hợp còn lại, cá nhân kinh doanh nộp thuế dựa trên doanh thu đối với từng lĩnh vực, ngành, nghề sản xuất kinh doanh (theo phương pháp khoán):

+ Phân phối, cung cấp hàng hóa: 0,5%

+ Dịch vụ, xây dựng không bao thầu nguyên vật liệu: 2%.

Riêng hoạt động cho thuê tài sản, đại lý bảo hiểm, đại lý xổ số, đại lý bán hàng đa cấp: 5%.

+ Sản xuất, vận tải, dịch vụ có gắn với hàng hóa, xây dựng có bao thầu nguyên vật liệu: 1,5%.

+ Hoạt động kinh doanh khác: 1%.